【相続税の概要】

相続とは、亡くなった人(被相続人)の財産に関する一切の権利義務を相続人等が受け継ぐことをいい、この相続によって取得した財産にかかるのが相続税なんです。

相続人とは、被相続人の配偶者及び一定の血族関係にある人をいい、配偶者以外の人が相続人となるかどうかは、次のように一定の順序が定められています。この相続順位に応じた法定相続人ごとに、相続により取得する財産の割合の目安として法定相続分が定められています。

【法定相続人と法定相続分】

(法定相続人) (法定相続分)

配偶者(つねに相続人となる)

第一順位 子(死亡している場合、孫等の直系卑属)⇒子1/2 配偶者1/2

第二順位 直系尊属 ⇒子1/3 配偶者2/3

第三順位 兄弟姉妹 ⇒子1/4 配偶者3/4

配偶者がいない場合 ⇒子 or 直系尊属 or 兄弟姉妹100%

子、直系尊属及び兄弟姉妹がいない場合 ⇒配偶者100%

【相続税がかかる財産】

相続税がかかる財産は、相続等により取得した「金銭で評価の可能な財産」とされ、土地・建物、現金、預貯金、有価証券などはもちろんですが、死亡保険金や死亡退職金なども「みなし相続財産」として課税対象となります。

ただし、非課税財産として、死亡保険金及び死亡退職金については、それぞれ「500万円✕法定相続人の数」による金額まで非課税となる規定があります。

【相続税の計算方法】

(Step1)課税価格の計算

課税価格とは相続税を計算するためのベースとなる価格のことで、相続人等の各人別の課税価格の計算を行います。

「各相続人等が取得した相続財産の価額」+「みなし相続財産の価額」―「非課税財産の価額」―「その人が負担した葬式費用・債務の額」+「被相続人から3年以内に贈与された財産の価額」=「各相続人等の課税価格」

(Step2)相続税の総額の計算

相続税の総額を計算します。

①「課税価格の合計額」―「遺産にかかる基礎控除額(※)」=「課税遺産総額」

(※)3,000万円+(600万円✕法定相続人の数)

なお、法定相続人の数について、実子がいる場合は養子は1人まで加算でき、実子がいない場合は養子は2人まで加算できます。

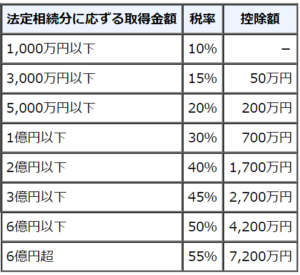

②「課税遺産総額」✕「各相続人の法定相続分」✕「税率」―「速算表の控除額」=「各相続人等の法定相続分による相続税額」

③「各相続人等の法定相続分による相続税額の合計額」=「相続税の総額」

(Step3)各相続人等の相続税額の計算

上記で計算した「相続税の総額」を実際に財産を取得した各相続人等の課税価格に応じて按分し、各相続人等の相続税額を計算します。

「相続税の総額」✕「各相続人等の課税価格/課税価格の合計額」=「各相続人等の相続税額」

(Step4)各相続人等の納付税額の計算

上記で計算した「各相続人等の相続税額」に対して、次の順序で各相続人に応じた加算又は控除を行い、その後の金額が実際に各相続人が納付すべき相続税額となります。

⑦外国税額控除

具体的な計算方法こちら!

コメントを残す