最近は、M&Aという言葉を耳にすることが多くなってきたのではないでしょうか。

大手上場企業のM&Aだったり、中小企業のM&Aだったり、ITベンチャーのバイアウトだったり、パターンは様々です。

特に、中小企業の後継者不足という社会問題に対して、M&Aによる事業承継という方法で解決策を見出す事例も多数あります。

そこで、今回はM&Aの報酬体系について解説していきたいと思います。

M&Aの報酬体系

M&Aの報酬体系には様々なパターンがあります。そこで代表的な3パターンを紹介したいと思います。

①開始時に着手金を受領し、成約時に成功報酬を受領する

②成約時に成功報酬を受領する(完全成功報酬制)

③月々コンサルティング料(リテイナーフィー)を受領する

M&Aの案件タイプごとの報酬のイメージとしては、大企業やクロスボーダー案件を扱っているM&Aコンサルティング会社は①または③、中堅・中小企業も対象としている会社は①または②で受任している場合が多いように思われます。

M&Aの成功報酬の計算方式

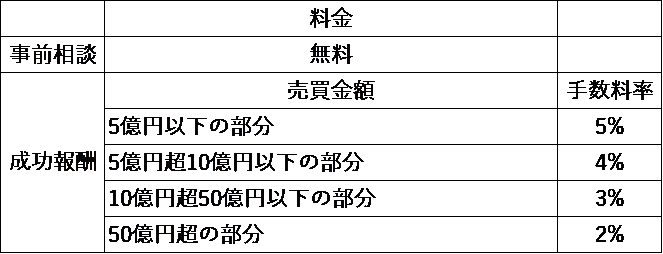

M&Aの成功報酬の具体的な計算方式は、取引対価(売買金額)に一定の料率を乗じて算定する「レーマン方式」という方法で算定することとなります。

取引対価の計算方法はM&Aコンサルティング会社によって異なるのですが、「株式・事業の売買金額」だったり、これに「有利子負債」を加算したりする場合があります。

また、M&Aコンサルティング会社以外に弁護士、公認会計士、税理士などの専門家がM&Aに関するサービスを提供する場合は、タイムチャージ方式となります。チャージの金額は専門家によって異なりますが、1時間あたり2~8万円程度が相場といえるでしょう。

M&Aの報酬の税務上の処理

M&Aの報酬については、税務上下記のように処理します。

売却側については、個人の場合、株式売却益(キャピタルゲイン)を計算するときに経費として控除することができます。法人の場合は必要経費として損金算入することができます。

購入側については、個人・法人ともに有価証券を購入するにあたって生じた費用は、原則としてすべて取得価額に算入します。

コメントを残す